我结合AI做了一次A股、美股、港股所有AI概念公司的分析总结,践行“用AI扫描AI板块”。今天分享一部分内容:股价涨幅、估值水平、盈利能力、三个市场投资人有哪些共识点。

数据口径:A股180家公司,港股45家,美股55家(以wind AI概念股为主)。股价涨幅均为区间“累计涨幅”,不代表区间内最大涨幅;统计时间是2025最后一个交易日(所以不包含智谱、Minimax),取当时的收盘价计算PS(TTM)、PE(TTM)。

01

AI板块涨幅、估值、盈利能力

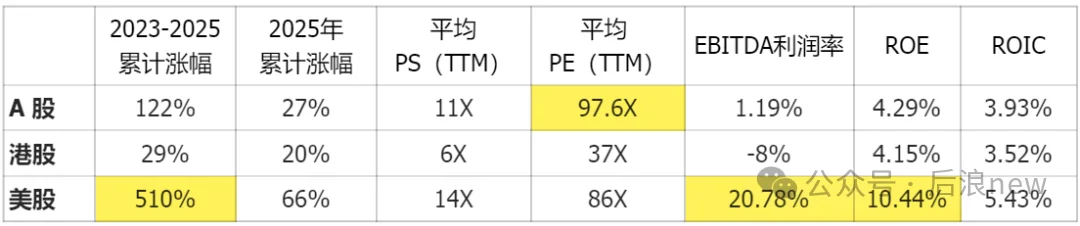

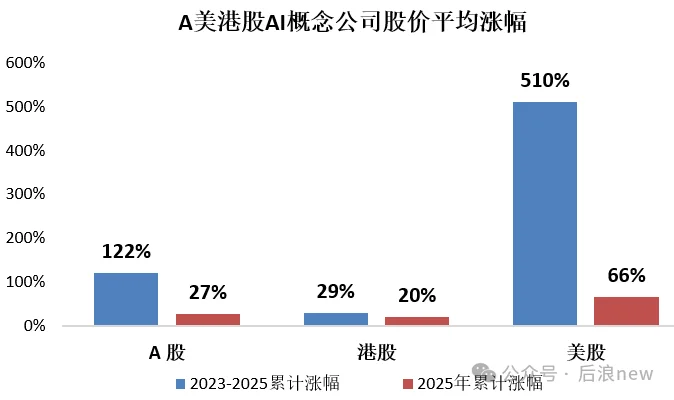

自ChatGPT爆发已经过去了3年,我分别以2023-2025、2025当年2个周期观察了A股、美股、港股AI板块的累计涨幅和估值水平:

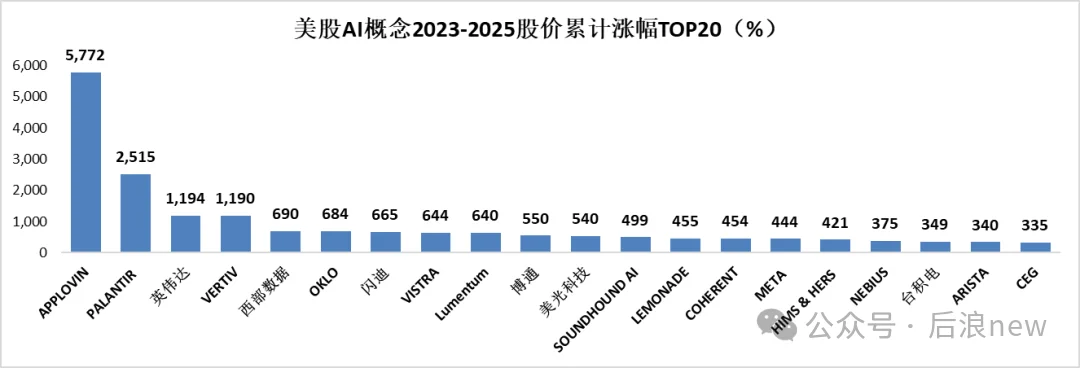

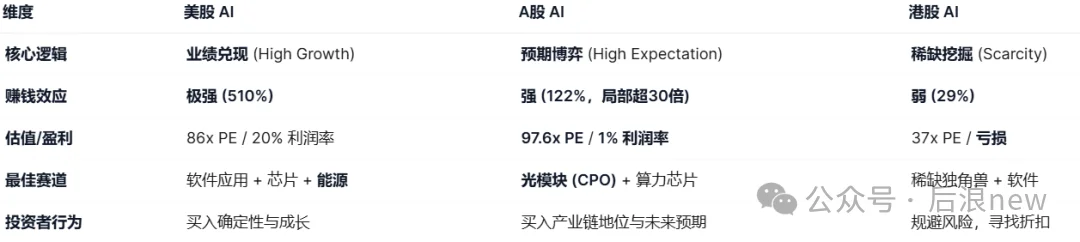

美股:高增长、高利润、高估值。510%的巨大涨幅遥遥领先,背后有EBITDA利润率20% 和 ROE10% 的高盈利水平支撑。

A股:最贵的估值,最薄的利润。投资者支付了三大市场最高溢价(A股PE 97.6倍 > 美股PE 86倍),买入的却是平均EBITDA利润率仅1%的资产。这是典型的靠预期和题材驱动的情绪博弈,A股是博弈属性最强的市场。

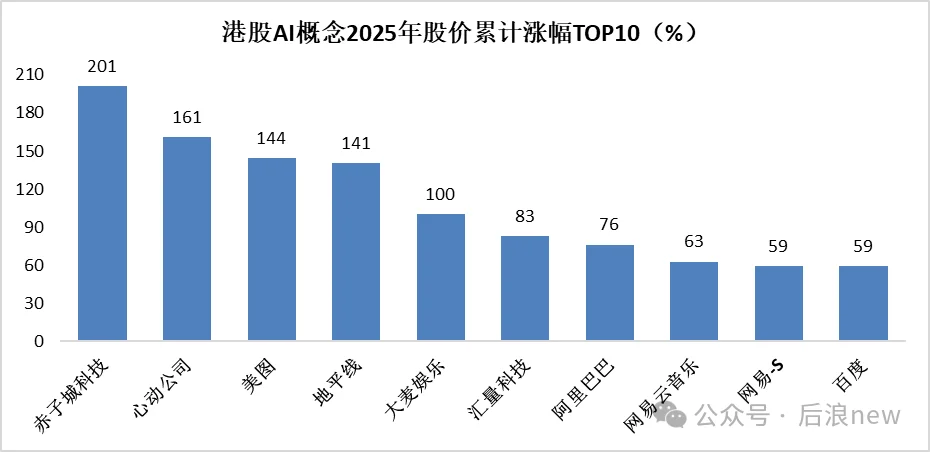

港股:平均股价涨幅不高,AI概念公司整体处于运营亏损状态。低估值是对盈利能力缺失和流动性不足的折价。

02

投资人对AI的“共视点”:A股美股港股共性

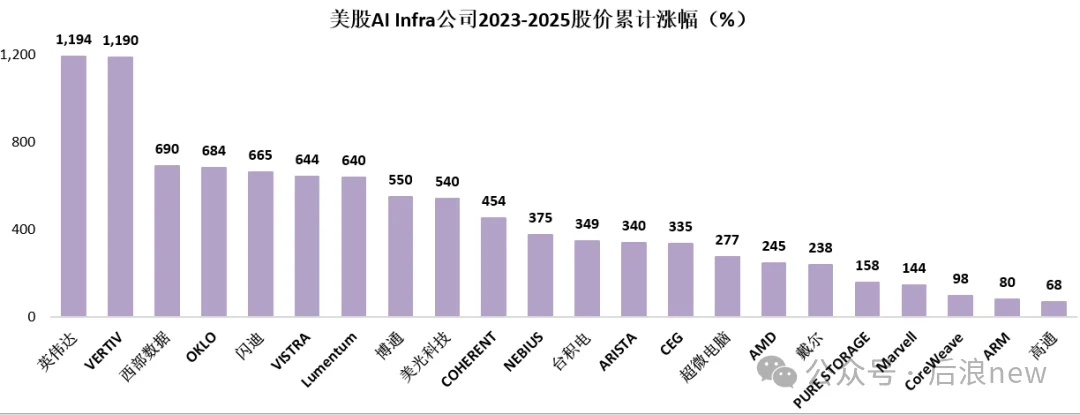

1. AI Infra为王:硬件端的确定性持续高于应用端

我们都知道A股以硬科技为王,美股则容纳了很多全球领先的软件公司。但结合真实的股价涨幅数据来看,A股、美股、港股展现出了对基础设施(卖铲人)的一致青睐:AI Infra是“确定性”的避风港,业绩确定性最强,是承接大资金β行情的必选之地,并且遵循“戴维斯双击”逻辑。

– 美股:3年累计涨幅最低也有68%。英伟达供应链和能源公司普遍涨幅超过3倍。这些Infra公司2025年股价平均涨幅为100%即翻倍,2023-2025年间平均涨幅高达415%。

– A股:AI Infra公司73家,2023-2025年股价平均涨幅358%,涨幅超过10倍的就有7家。2025年股价平均+66%。平均表现略逊于美股,但赚钱效应已然很强。

– 港股:在缺乏硬科技公司的港股,地平线、晶泰等稀缺标的享受了很高的估值溢价。

整个AI板块平均PS(TTM)只有6倍,前述2家公司的PS均超过40倍。

2. “加速度”是定价核心(二阶导数定价规律)

“高增长”只是“高估值”的入场券,业绩环比加速度增长才是支撑股价爆发的核心引擎,三大市场都在奖励 “业务加速” 的公司。这点二级市场和一级市场通用,AI波动被夸大:英伟达估值、TPU威胁、AI公司垂直一体化新逻辑介绍过整个AI产业都处于“增长为王”的阶段。

– 美股:

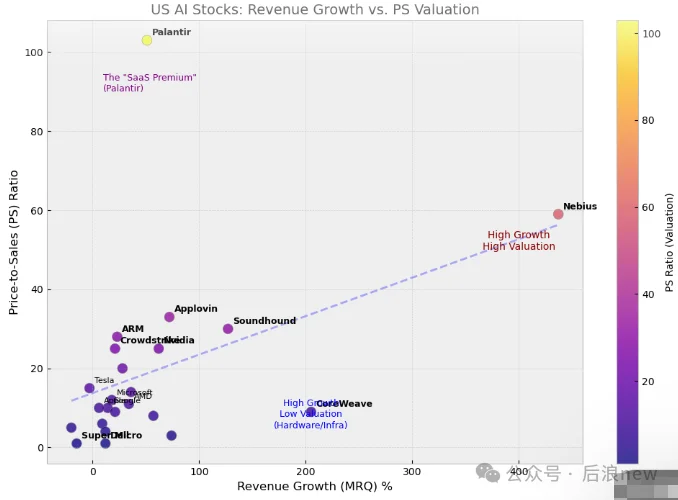

- 市场基本只给 “营收增速>30%且与AI直接相关” 公司20倍以上的PS;和硅谷VC的统计结论一致成熟公司的「AI收入」为什么不被投资人认可?

- 营收增速<30%的公司,平均PS只有8倍

– 港股:市场赋予了“真成长”最高的溢价,更看重Top-line(营收)的扩张速度。2025年股价涨幅前四名(赤子城、心动、美图、地平线)的收入或净利润增速普遍较高。

– A股:情况略复杂一些,要更加细分的去看:

- 中游核心硬件(如PCB、CPO):股价涨幅与业绩增速呈明显的正相关,遵循戴维斯双击逻辑

- 上游(国产算力为主):高PS,国产替代稀缺性溢价高,定价和稀缺性、营收增速相关

- 下游AI应用:股价和业绩弱相关,甚至部分公司背离

03

涨幅最大的AI概念公司

美股:3年股价翻倍的AI概念公司有41家,篇幅原因我只列了TOP20,这20家里面只有5家是软件公司。

A股:3年股价翻倍的AI概念股有71家,AI Infra占比64%,AI应用占比36%。2025年内股价翻倍的有20家。

港股:如果拉长到2023-2025 3年周期看港股,AI板块波幅不大,所以我用2025年周期来统计。一些AI概念股和AI也只是弱相关,所以我只单独罗列了TOP10涨幅公司。

由于港股存量公司以互联网、2C场景软件公司居多,呈现出“软科技”主导的局面。随着一批2B软件公司和硬科技公司扎堆港股,后续应该会有更多元的格局出现。

04

赚钱效应

来看看AI解读的美A港AI板块赚钱效应:

– 美股:赚钱效应属于 “优等生红利” ,投资者在承担高估值的同时,也获得了全球最强的盈利能力作为安全垫。

– A股:局部赚钱效应炸裂。板块整体涨幅不如美股(但也可观),但在Infra硬件端批量制造了7家“3年10倍股”。

– 港股:最尴尬的“价值洼地”,基本面羸弱+流动性折价,没有承接住AI红利。适合 “精准狙击” 。除非具有极强的稀缺性或极低的估值,否则很难获得大资金的β配置。

后续我将分享A股美股港股三个市场的差异点:投资逻辑、估值体系锚点、商业模式叙事、“护城河”的体现等。

文章来自于“后浪new”,作者 “Evelyn”。